达利欧新作详解债务危机:下一场衰退近了?

关注秦朔朋友圈,ID:qspyq2015

这是秦朔朋友圈的第2228篇原创首发文章

2008年金融危机全面爆发至今恰好十年,在既年初发布了《原则》后,全球最大对冲基金桥水创始人达利欧(Ray Dalio)上周再度发布英文版新书——《理解大型债务危机的模版》(A Template for Understanding Big Debt Crises),纪念危机十年。

早在上世纪80年代,由于押注拉美债务危机错误,达利欧亏得一文不剩,但这也是他人生的转机,一来让他开始依赖计算机算法,二来让他开始不断总结过往经验,力求“知其所以然”。而这可能也是这本关于债务危机的新书的来由。

这本书中的模版涵盖了达利欧对48个历史债务周期的观察。

“这本书的诞生正值2008年金融危机十周年,我希望能够给大家提供一个当年顺利度过金融危机的投资者的视角,而之所以桥水能安然度过危机,是因为我开发了一个理解所有债务危机如何运作的模版。我希望分享这一模版,来减少未来债务危机发生的可能性,并帮助人们更好地应对债务危机。”他写道。

在书中,第一部分是对模板的解释,即债务周期是如何运作的,以及应对债务周期的原则;第二部分则介绍了历史上三次大型债务危机,即2008年金融危机、1930年代美国大萧条、1920年代德国高通胀叠加的经济萧条;第三部分简要介绍过去100年中发生过的一般性债务危机,总共是48次,以便观察这一模板如何适用于所有这些案例。

达利欧也坦言,历史还会重演。世界上的一切都在往复循环,每15年左右出现一次大型债务危机,很大程度上是不可避免的,但掌握规律后化解危机并不难。近期达利欧在采访时更提及,未来2年尤其值得警惕,当前是经济扩张周期的第七年,美联储启动加息,这种扩张周期可能还会持续2年,“未来的债务危机和上一次有很大不同,可能不会是一次‘大爆炸’似的危机,而是慢慢显现、更紧缩的债务危机,但会带来更加严重的社会和国际层面的问题。”

尽管桥水安然度过了2008年金融危机和2011年欧债危机,但在过去的几十年间,桥水也并非没有栽过跟头。因此“总结失败”成了他的职业习惯。

当年,达利欧在他的两居室小公寓里成立了自己名为桥水的公司。很快,他就遭遇了一次人生的重创——1982年,由于石油价格意外下跌、墨西哥比索贬值、利率上升等原因,拉美债务危机爆发。在美国国会听证会,在电视上、报纸上,达利欧都给出了自信的判断——拉美国家还不起美国银行借出的大量款项,美国经济和股票行情将大幅下跌。

在2017年的TED演讲中,达利欧还放了上述听证会的视频,他对观众说:“看了这段影片,我只觉得‘这家伙真是个傲慢的混蛋!’” 在那之后不久,美联储降息引发市场的火爆行情,没有料到其会兜底的达利欧因错误的押注,赔光了之前积累的所有资本,以致桥水发不起工资,不得不让同甘共苦的同事陆续走人,最后只剩下他自己一个“员工”。最困难时,他向父亲借了4000美元维持生计,又卖掉家里的两辆车才熬过去。

从那开始,达利欧不仅开始总结反思,也开始更依靠电脑来做决策。目前,桥水100%的投资行为都是由算法引领的,且公司内部管理有40%其实也是以算法实现的。桥水还用上述模版建立了电脑决策制定系统,由此更细节性地呈现要如何应对每一个潜在事件。

在这本书中,达利欧也写道——作为一个投资者,我的出发点会和大部分经济学家和政治家不同。因为我会在市场变化上下注,强迫我关注资产的相对价值以及资本的流动。作为一个全球宏观投资者,最大的痛苦是看错,最大的快乐是看对。今天给大家提供的现实案例都是教科书中没有的。

“我通过时间序列来研究历史案例,分析了众多细节,日复一日、月复一月地去体悟它们,这就比起只分析我个人的经历,有更广泛和深入的视角。”达利欧称。

在现实生活中,达利欧经历了1966~1971年全球货币体系(布雷顿森林体系)的崩塌,1970年代的通胀泡沫以及1978~1982年的泡沫破灭,1980年代的拉美通胀和经济萧条,1980年代晚期的日本泡沫以及1988~1991年的泡沫破裂,全球债务泡沫所导致的2000年科技股泡沫破灭,以及2008年的巨型去杠杆。

通过模拟,达利欧还“体验”了五世纪罗马帝国的崩塌、1789年的美国债务重组、1920年的德国魏玛共和国、1930年代的全球大萧条,以及1930~1945年吞噬了许多国家的战争等等。

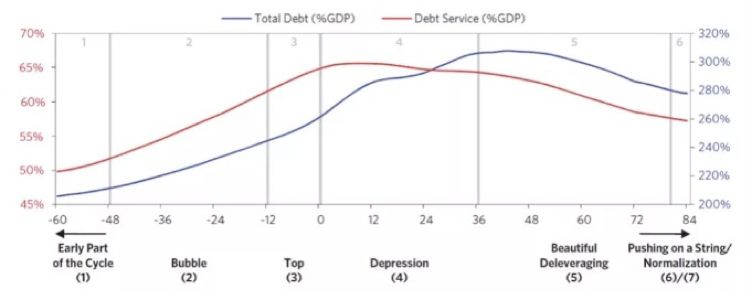

具体而言,这个模版是基于达利欧对48个大债务周期的观察,包含了所有导致GDP下挫3%的案例(即萧条)。达利欧提及,大型债务危机都可以分为六个阶段:周期早期、泡沫阶段、触顶、萧条、去杠杆以及正常化。

通过对于大量的案例进行研究,他开始理解每一次债务危机背后的因果关系,也逐渐建立了一个基于债务周期、经济周期、商业周期的研究框架。同时他能发现这些债务危机有什么共同点,又有什么不同点,是什么导致了这些不同点。最终将这些案例整合在一起,他可以看到了一个更大的图片:这些债务问题有什么同样的驱动因素,许多事情只是在不断重复地发生。

历史上看,达利欧认为主要有两类债券危机:

1. 通缩型衰退。在这种情况下政策制定者会将利率下调到0。但是无法再往下降利率了,这时候债务重组和紧缩开始登台。在这种情况下债务上限上升,因为收入下滑速度超过了债务重组速度。这种情况主要发生在债务大量是本地化货币的背景下。

2. 通胀型衰退。主要在资本流动较大,债务以非本国货币的形式发生。当海外资本流入放缓,信用创造变成了紧缩。在一个通胀型去杠杆背景下,资本流出会抽干流动性,汇率贬值,通胀上升。

同时,债务周期也被达利欧分成了短期和长期债务周期。在短周期中,开支受到借贷双方提供和接受信贷意愿的限制。当信贷更易获得时,那么就出现了经济扩张,反之亦然,而信贷的可获得性则受控于央行。每6~10年,央行都可以用降息的方式将经济带出萧条,刺激周期重生。但随着时间的推移,每个短周期的底部和顶部都伴随着比前一轮周期更多的经济活动和债务。

“因为人们有意愿借更多钱并花更多钱来偿还债务,这就是人性。”达利欧表示。

“你可以发现,当债务走高时,利息支付水平始终持平或下降,以至于偿债成本的升幅低于债务升幅本身。这是因为央行通过降息来使得这种以债务融资的扩张得以持续,直到他们无计可施,因为利率已经降至0,此后去杠杆就开始了。”

此时,典型的长期债务周期就出现了,这正是因为偿债成本的上升速度要远快于偿债收入。此时央行的利息降无可降,债务扩张无法持续,严重的债务危机或萧条就出现了。达利欧也认为,长期债务周期其实和短期债务周期很相似,但前者更加极端,因为债务负担更高,且货币政策变得更加无效。

在过去一个世纪中,美国经历了两次长期债务周期,一次是1920年代到1930年代的大萧条,另一次则是从21世纪开始的繁荣到2008年开始的金融危机。

书中的一副图也将一个长期债务周期的七个部分展示了出来:

1. 债务周期的早期。在债务周期的早期,债务增速并不比收入增速更快,因为当时的债务是用来创造快速的收入增速。比如借来的钱会用于投资企业的产品销售和推广。这时候资产负债表很健康,债务上限很低。债务增速、经济增速和通胀不高不低。这就是我们说的“Goldilocks”(金发女孩经济指的是某个经济体内高增长和低通胀同时并存,而且利率可以保持在较低水平的经济状态)。

2. 泡沫期。在泡沫初期,债务会增长的比收入更快,并且提供强劲的资产回报。这时候收入、资产和个人身价的快速增长会形成一种自我循环。假设你年收入5万,但是你能每年借1万,一年的支出就可以达到6万,比你的收入还多。在这种情况下,支出加快,股票估值上升,资产价格上升,人们会越借越多。

3. 顶部。当市场变得完美的时候,他们就不能变得更好,但是所有人都相信还会变得更好,这时候就是市场的顶部。虽然有很多因素会导致市场见顶,但一个最常见的就是央行开始收紧,加息。泡沫导致了通胀,带来了加息。当资产价格开始下跌时,市场的财富效应转向负面,放款人开始担心收不回钱。这时候市场开始降低风险偏好,从高风险资产转向低风险资产。在顶部向下的时候,财富效应先开始毁灭。许多人会忽视财富效应毁灭对于经济的影响,之后收入会出现下降。

4. 衰退。在大部分衰退中,货币政策依然有效。这时候可以通过不断降息来挽救衰退。这样财富效应会逐渐转正,经济也会刺激,债务问题会得到缓解。但是大萧条中不可能发生这种情况。因为当时的利率水平已经到了最低点。汇率会出现大幅度的贬值。这种情况在1930到1932年,2008到2009年的美国都发生过。

大家好奇的是,虽然此书更多在于纪念金融危机十周年,但达利欧从年初就开始预警未来经济衰退的可能性,加之美国的扩张周期已经持续近10年,税改等财政刺激措施让牛市续命,但在美国独好、全球动荡的格局下,这种扩张又能维持多久?

当前,达利欧对债务周期的分析也颇为关键——美国经历了最长的经济扩张周期之一,而美联储已经启动加息。处于经济周期的晚期,各界开始思考,此轮周期会以何种方式终结,又会造成怎样的冲击。

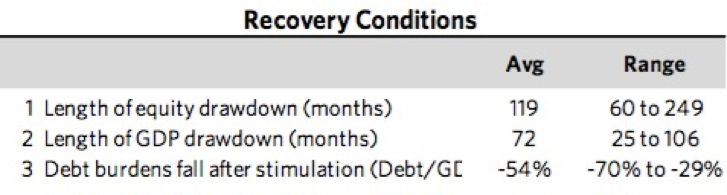

达利欧认为,即使是在一个很平稳的去杠杆进程中,一般需要大约十年才能使实体经济活动达到此前的峰值。根据桥水对于46个案例的研究,平均需要9年才能使经济回到此前的峰值。而股价如果要回归到过去高点,可能需要花更长的时间,因为投资者持有更多股票的前提就是要具备承担风险的意愿。

达利欧认为,债务危机得到完美化解的结果,就是“漂亮地去杠杆”,即在债务负担下降时,经济仍保持增长,而且通胀不出问题。要实现这一点,就要权衡使用四种途径——紧缩、印钱刺激经济、债务违约/重组、财富再分配。

然而这一组合谈何容易,首先央行的货币政策本身就存在先天性缺陷。央行的目标往往是通胀,或通胀和增长,但央行从来不会以管理泡沫为目标,因此如果通胀和实际薪资增长并不太强,那么央行可以容许债务增长,这就可能导致泡沫积聚, 因此当央行加息的时候,通胀和增长往往都已经过热了。

当泡沫破灭时,此前助长泡沫的链条就会反过来导致跌幅自我强化。暴跌的资产价格降低了加杠杆投机者的股票和抵押品价值,这导致贷方惜贷,继而导致投机者被迫抛售资产,使得资产价格大跌,随后进一步导致流动性风险。如果受波及的市场规模够大、此前的杠杆够高,那么债务积聚造成的损失可以引发系统性风险。

达利欧也认为,这一轮扩张周期很可能会在未来两年结束,而美联储应该做的是紧缩的速度不要快于市场预期,否则资产价格可能会出现剧烈波动。他在今年初的冬季达沃斯论坛期间也提及,“如果利率大幅上行,那么未来18个月债市会出现熊市,经济下行周期很可能会在此后的12个月出现,也就是未来2~3年,这也是下一次总统大选的时点。”

「 图片 | 视觉中国 」

秦朔朋友圈微信公众号:qspyq2015

商务合作:biz@chinamoments.org

投稿、内容合作、招聘简历:friends@chinamoments.org