Note10堆料:三星在用这些大招阻击“觊觎”王位的华为

点击上方“腾讯科技”,“星标或置顶公众号”

关键时刻,第一时间送达

来源 / 五矩研究社(ID:kejiwuju)

首发 / 腾讯科技(ID: qqtech)

作者 / 宅石头

欢迎下载腾讯新闻APP,查看更多科技热点新闻

划重点:

1. 面对华为在国际市场的突进,三星今年的S10系列Note10系列开始疯狂堆料,三星成本上升和利润下降的同时,打开了巨头竞争的新篇章。

2. 三星和华为在手机芯片市场,押注极紫光雕刻技术,并借助芯片制作工艺的提升,对高通骁龙的最强地位发起挑战。而随着自家SOC性能的提升,目前三星、华为加上苹果已经有50%的手机正在去高通化。

3. 三星利用硬件布局拉开了与其他手机的差异,很多技术都是三星手机独有。但随着华为在硬件产业上逐渐成熟,让华为成了硬件创新领域三星的唯一对手。

4. 三星集团远比我们认知中的印象强大,所以三星手机尽管在中国市场占比极小,但三星的手机硬件从未离开中国市场。而在国产手机堆硬件、找营销风口的同时,三星也依然代表着目前手机硬件的最高天花板。

2019年8月8日的北京凌晨4点,三星正式在国际市场推出今年的最强旗舰三星Note10系列。

作为全球最大的手机供应商,三星的年度旗舰在国内市场却少有人气。整个发布会除却没有中国媒体参与之外,三星在国内市场最新出货量也从第一季度的1.1%降到了第二季度的0.7%。

和三星的滑落相比,华为在国内市场第二季度出货量同比增幅暴涨27%,市场出货量的占比份额更是达到了38%。

作为安卓机皇,Note10硬件配置的再升级,也被视为三星从S10系列开始,转身参与硬件战争的重新整备。

市场寒冬的当下,手机格局十分微妙,世界前三的品牌中:第一名的三星遇到了日韩贸易战,原材料受困;第二名华为国内市场快速增长的同时,在欧洲市场遇阻;而第三名苹果则深陷无创新的窘境里,无法自拔。

受到日韩贸易战影响,芯片、屏幕和硬件产业链上游后院起火的三星开始在手机市场发力。

其中在今天推出的Note10机型上,向来不喜欢妥协的三星上了四摄、有了45w有线快充和15w无线快充,7nm EUV技术的猎户座Exynos 9825虽然依然搭配骁龙855使用,但据已经传成为三星暗地的押注。

而这些硬件的堆积,让我们找到了曾经Note7时代三星引领安卓阵营创新对抗苹果的影子,只是往日的老对手苹果早已沦陷平庸,而今天的对手也已变身华为和高通等一众欢喜冤家的混战。

当三星发力,上游遇困的巨兽,究竟要通过Note10何去何从?

华为压迫下,Note10的突进

“长官,我们没有手榴弹了!”

“那就把Note7扔出去啊!”

“小心手雷!”

2016年8月,随着三星note7爆炸的新闻迭起,以及“区别对待中国与国外市场”的丑闻,让这家至今都是国际一线品牌的手机巨头,最终以闪崩的方式快速离开了中国手机市场。

三年蛰伏之后的2019年,随着三星S10的发布以及凝胶电池的应用,这家巨兽的身影又携带着A60、A70等多款不同价位的小兵,在第二季度的公开数据中,以1%的出货量回重新站在了国内五强之外的门前(出货量第六)。

三星回归的代价,便是利润。

据Canalys的最新数据报告显示,三星在今年第二季度出货量达到了7690万台同比增长6%,环比增长7%。与三星手机回暖趋势所不同的是,三星在今年第二季度的财报中的纰漏数据显示:手机销售额虽然实现了同比增长7%,但手机市场的利润却同比下降了41.6%。

手机利润下降是当前行业的常态,其中和三星相似的是,苹果近期的利润也开始逐步下滑,净利率已经触底近8个季度以来的最低值。其中,据苹果官方公布的财务数据显示:今年第二季度iPhone的净营收只有259.86亿美元,相比去年同期294.70亿美元的收入,狂降12%。

让两家巨头陷入利润困境的,则是过去两年华为手机的崛起。

三星、华为和苹果作为当前手机格局三强的代表,在从Note7爆炸前,游戏的竞争只属于苹果和三星两家互秀。

当年苹果手机上,尽管硬件配置已经开始平庸,但凭借着领先安卓阵营的A系列处理器和独家的IOS系统,安卓手机的产品中,有且只有三星的双曲面旗舰能够让高端消费者值得进行权衡和取舍。

那个时代,尽管华为已经入局前三,但缺少高端旗舰的华为和一众品牌,因为在拍照、性能和外观创新上缺少有力的优势项目,所以很长时间,苹果和三星的手机业务可以躺着赚钱。

2016年下半年,随着三星Note7在外观创新及快充技术上的引进,Note7发布之初风口一时无两,但这种风光并未延续,因为仅仅一个月后随着爆炸事故的“集中式”报道,三星的Note7的伏笔就成了三星在S8到S10充电体验上的最大短板。

三星在手机创新上步伐放慢的同时,华为则开始加速。

2016年,在三星S7和Note7依然属于单摄像头的竞争环境下,华为率先在P9机型上使用了双摄模组方案。

2017年,在三星和苹果统一不重视电池续航的时代,华为率先在Mate系列上用大电池打开了高端市场的一席之地。

2018年,华为P20pro又用4000万像素的CMOS定义了地表最强拍照手机的标杆,而那年的三星S9+和Note9虽然上了双摄模组,但三星已经从一个全面的领先者,在与华为的对比中成了效仿者。

2018年10月,华为在Mate20pro系列上推出了40w快充方案,狠踩三星与苹果在产品体验上的最弱短板。

与之对应的数据是,据Canalys发布的2019年Q1报告显示:华为第一季度的数据全球手机销量暴涨51%。

而此时,意识到危机的三星终于在S10系列上开始狠堆物料。

据国外研究机构TechInsights提供的数据显示:2017年的S8+总成本约在343美元;2018年的S9+上涨了36美元到379美元;而2019年在内存芯片价格统一下降的市场环境下,S10+的成本却来到了500美元的高位(S8+、S9+、S10+均为入门款),硬件成本直线上涨31%。

值得注意的是,在三星S10+硬件成本提高31%的前提下,S10+的起售价受到华为P系列价格的制衡却提高甚少,而这一诚意让S10系列成为了三星近三年来最畅销的手机。

当然,这里的畅销,尽管把三星拉上了1.1%的出货量,但这个比重显然并距离华为太远。

在S10受宠的同时,S10+的充电功率却依然停留在15W的水准,即便是相机硬件追平了华为P30 pro的S10 5G版,其充电功率最高也只到25W。所以,在快充技术已经成熟且相应硬件具备量产的当下,三星显然为Note10的升级留下了足够的空间,所以Note10系列在硬件配置陆续跟进后,大概就是三星机皇实至名归、本该有的样子。

但三星甘于这样妥协背后,很大程度上要归功于手机市场整体遇冷,以及搅局者华为和日韩贸易战对三星造成的压力。

这种压力,在Note10+更加激进的配置上,足以可见一斑。

猎户座的妥协与海思985的机遇

Note10系列发布会召开之前,三星先召开了一场猎户座9825的发布会,并在这次发布会上直接宣布了一项传闻许久的新技术——极紫外光刻。

因为极紫外光刻的加持,今年的Note10与往年相比,一直传闻:Note10将大范围采用自家的手机SOC猎户座9825进行出售。尽管这一传闻在发布会上被三星证伪,国际版依然采用骁龙855处理器,但这并不阻碍三星在猎户座上,对未来所做的押注。

猎户座9825备受关注原因在于:相比S10上猎户座9820的8nm技术,Note10上9825的提升在于,除了升级芯片制程到7nm外,还首发了7nm的EUV技术。

据五矩研究社从昨天三星对猎户座9825的发布会了解,7nm EUV可以将晶体管性能提高20-30%,同时耗电量减少30-50%。所以,这一提升给了三星猎户座9825向高通骁龙855“造反”的可能性。

此前,安卓阵营的最强SOC一直被高通挟持,所以尽管三星自己一直拥有猎户座处理器,但为了向市场妥协,基本只在韩版旗舰上小部分应用。从今天发布会的官宣结果来看,这颗使用了最新技术的猎户座SOC并不会投放中国市场,所以这种向高通的妥协给了华为海思在国内市场首发7nm EUV技术的机遇。

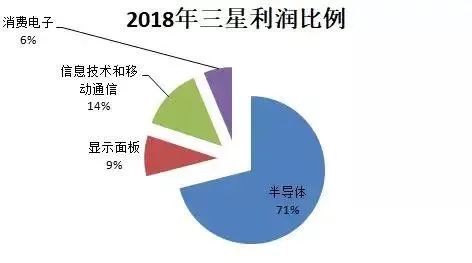

据五矩研究社了解:三星可以在手机SOC工艺制程上破局的关键,源于三星手机和屏幕的传统印象背后,还隐藏着一个三星半导体帝国。据三星2018年对外公开的财务数据显示,三星去年71%的盈利都来自半导体市场。

其中,以半导体销售额度而言,2018年三星曾以微弱优势超越了制霸半导体市场25年的英特尔,成为了全球最大的半导体公司。而华为海思的在半导体行业的地位,只限于IC设计公司的第5名。

半导体市场销售第一的体量,让三星在半导体产业的生意中积累了足够的技术底蕴和人才基础,这种积累也为三星在半导体市场的可持续创新,创造了人才培育上的可持续条件。

在Note10和猎户座9825之前,三星在芯片市场被关注,缘起今年7月时,国际一线芯片研发公司英伟达与三星建立了合作,共同携手研发新一代手机SOC中的GPU芯片。

面对英伟达“弃用”台积电选择与三星合作的事实,当时的诸多媒体都为英伟达的“不理智”感到困惑。这一困惑,直到2019年8月7日Unpacked活动前,三星公布率先实现7nm EUV芯片的量产而得到了解答。

据五矩研究社和三星的人员了解:“三星目前已经在芯片制程上实现了3nm制程,当下只在等待市场的需要”。

基于最新游戏手机ROG2的855Plus并未使用新工艺的事实,今年下半年猎户座9825、华为海思985与高通骁龙855Plus的较量中,高通的安卓最强SOC地位大概率会易主。

因为,除了三星押注7nm EUV这项黑科技外,据“花粉俱乐部(华为手机粉丝群)”传出消息显示:华为海思的985处理器,也极有可能采用台积电的7nm EUV工艺进行打造。

于是,结合2019年7月23日,华为发布中端神U麒麟810和今天三星使用猎户座9825挑战高通SOC的动作来看。

华为、三星和苹果三家占据了手机市场50%的品牌,正在用自研SOC逐步蚕食高通这个旁观者玩家的市场份额。只是这场华为、苹果、三星和高通集体参与的技术战,注定不是闪电战,而是随着5G建设此消彼长的攻坚战。

但即便原材料受困的三星,显然也已经通过与英伟达的合作做好了从“芯”开始的准备,而在下半年的赛场上,基于三星最新SOC缺席中国市场的事实,华为的海思985与高通855的对决或许更值得我们期待。

毕竟这是巨头之间,对科技话语权的时代之争。

竞争加剧下,当巨头转身

2019年第二季度是国际手机市场遇到外力的转折节点。

韩国的半导体产业受到了日本对关键原材料出口限制的影响,市场一片哀嚎。

其中,全球第二大内存芯片公司SK海力士公布的财报显示:公司第二季度营同比下滑38%,运营利润同比暴跌89%,净利润更是暴跌88%。受到日韩贸易战争波及,三星第二季度半导体部门的销售额同比下降了27%,内存业务同比跌幅34%。

三星没有出现SK海力士闪崩的原因,据三星官方回应:超级企业会对产品规划、设计、产能和市场进行提前逾期准备,比如长期原材料限制,会对产品市场做出调整,所以日本的小儿科把戏,不会影响三星的核心进程。

而三星讲出这些话的底气在于:目前全球最先进的OLED屏幕生产线、内存芯片生产线以及世界一流的CMOS制造工艺等多个手机产业的核心技术,都在三星集团的手中。

简单来说,只要当下没有第二家公司能够大范围提替代三星在手机供应链的绝对地位,基于三星集团多领域的市场协作能力,就很难从某一点困住这家科技巨兽。

事实上,三星依靠这样的地位,曾在Note7爆炸后多次绑架手机产业链的其他企业。而为了从硬件突围,华为从2011年与三星合作P1之后,就一直从全球其他公司中寻求对三星产品的替代方案。

正因这样的努力,今年年初初三星拿出Fold手机时,华为成了市场上,除三星之外唯一可以祭出Mate X折叠屏手机样机的公司(可量产)。

华为作为当今手机市场的个例,在当下一众手机品牌均依赖三星零部件的时代,华为的崛起虽然对三星造成了压力,但在手机市场距离超越三星仍有距离。

其中的原因在于,华为目前手机出货量虽然站在了全球第二名的位置,但华为手机的利润却远低于三星和苹果的比重。

据Counterpoint的一份报告显示:

苹果在2018年的市场份额尽管只有14.9%,但其手机的销售利润却占据了全球所有手机销售利润的73%,三星则凭借全球20.9%的出货量占比,拿下了全球手机市场13%的利润。

而我们习以为常的华米Ov四家相加,虽然占据了全球手机出货量的近40%,但全球手机销售中的利润占比却只能和三星的13%持平(华为占5%)。所以,尽管国际手机品牌的出货量排名上,中国品牌的声量很大,但实际利润即便强如华为,也只能占到三星整体利润的38%上下,当然华为和三星都不只止于手机业务。

苹果的利润来源于苹果手机在A系列处理器及独家IOS系统加持下所获得的高额定价,三星则源于自己产出自己使用的廉价硬件成本。以2017年iPhoneX为例,其中三星为苹果提供的这块OLED的屏幕报价为110美元,而当年以2K分辨率和曲面屏主打市场的三星S8+,其内部购买屏幕的报价仅为85美元。

据这份报告的另一组数据显示:在全球售价超过400美元的手机品牌中,苹果以51%的数量占据第一名,三星以22%占据第二名,而华为则以10%占据第三名。单单三者相加,就已经瓜分了全球高端手机市场的83%比重。

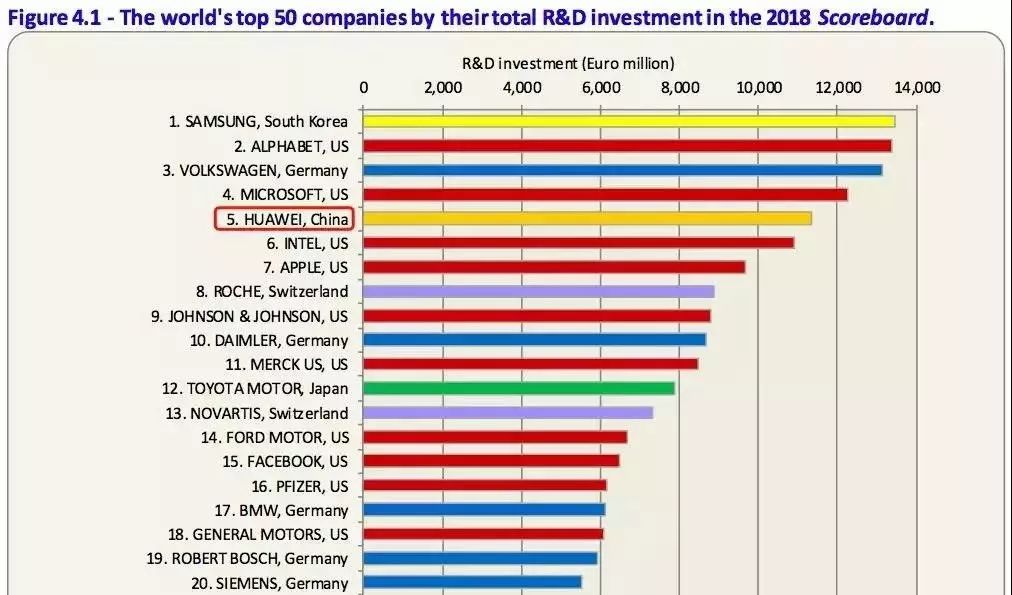

高利润带来的联动是:在2018年全球研发经费投入最高的企业中,三星以142亿美元的投入,位列世界第一,而华为则用113亿欧元的投入排在第五位,苹果虽然整体研发投入排在第七位,但苹果为了完善生态所花费的投资金金额却是一笔不知如何计算的糊涂账。

这些研发经费的投入,一方面为这些企业带来独家技术成果的同时,也在为这些企业的产业话语权筑起一道护城河。

以三星Note 10为例,首发7nm EUV的自研SOC、支持45w快充的凝胶电池以及比肩华为P30pro的四摄拍照模组、还有三星自用的OLED挖孔屏(其他手机的挖矿屏均为LCD屏),诸多特色以及将亮点融合成一部安卓机皇背后,都是三星强大技术积累的间接体现。

华为的独食,体现在对夜景拍照的偏执上,苹果的大杀器至少还有虐杀安卓阵营的A系列处理器。

这种吃独食来做差异化产品的软实力,才是这三家手机巨头,放下利润转身之后,留给一众高通手机阵营最恐怖的微笑。

在这样的寒冬厮杀之下,因为高通在手机市场的缺席,如今能够相互抗衡的也只剩三星、华为和苹果三家。而在苹果缺乏硬件产业布局背景的当下,华为也便顺理成章的成了三星的最直接对手。

和华为常年遭遇的“穿小鞋”的磨难相比,三星在日韩贸易冲突中的受困只是三星走向更高企业形态的过场戏,若非生于忧患,想来今天的手机世界里也便不会是三星和华为今天的样子。

据一名在三星工作的人员介绍:“三星的文化从不追求安逸”。

而当下华为和三星所共同面对的困境,有助于两家企业在相互竞争中,走向更成功的自己。

至少国内市场上,华为的成功更值得三星学习。而即便排除华为,在一众高通手机已经几乎放弃利润,将CMOS提升到4800起步,一亿像素已出的当下,三星的取舍仍有许多空间值得压缩和跟进。

虽然这些4800像素的CMOS并未被充分利用,但至少硬件上给足了消费者开口炫耀的底气。

相对的另一个事实是:一直依赖产业链的“国产手机”们,更应反思在当前同质化的竞争中和未来的肉身搏斗里,除了给到“物不能尽其用”的硬件配置外,究竟要拿什么去参与三星和华为这样的未来之争。

隐秘的三星帝国

三星是一家韩国企业,三星的成长随着韩国的崛起而逐渐壮大。

或者换个说法:韩国因三星而崛起,想来也不会有太多人去进行反驳,因为韩国人的一生里,永远离不开的一家企业便是三星。

事实上,三星集团是一家远比我们认知中强大的企业群,其市场范围除了我们所知道的手机、芯片和屏幕之外,还涉及军工、物产、航空、汽车、制药和证券等多个市场。

其中,早在1996年,三星集团就已经跻身全球第五大集团,比肩IBM等巨头企业。

当时的三星集团,在全球近70个国家和地区创建了近300个法人及办事处,员工总数19.6万人,拥有至少62家子公司,总资产高达1,070亿美元。

而那时,尽管苹果、高通和华为已经崭露头角,但和三星相比都是不折不扣的小企业。

2006年时,若將三星集团视为国家经济体来排名,三星集团是全球第35大经济体,大于阿根廷;2014年时,三星集团拥有多达85家直属的下属子公司,员工总数增长至48.9万人,总资产高达5,295亿美元。相比1996年时增长了5倍规模,而截至目前,三星集团在世界500强中的企业就独占三家。

所以,日韩贸易战争之前,三星曾绑架了苹果,改写了手机产业的进化方向。

当今天原材料遇阻,平淡的接纳挫折显然不是这家科技巨兽的本性,而与三星的体量相比,华为尽管不及三星,但聚焦5G给了华为去和三星相互制衡的资本。

其实,回过头来,看看国内市场出货量不及0.7%的三星,以及这些出货量占了国内手机市场的非华为品牌在2000元以上手机里使用的OLED屏幕品牌。

冷静下来后,屏下摄像头、瀑布屏以及90hz的刷新率屏幕,爱也好、恨也好,至少当前的手机市场,从未离开三星这家科技巨兽。

近期精选